सिग्नल बिल्डर

सिग्नल बिल्डर क्या है?

सिग्नल बिल्डर एक शक्तिशाली उपकरण है जो आपको अपनी ट्रेडिंग रणनीति बनाने और डिजाइन करने की अनुमति देता है। आप सबसे प्रसिद्ध तकनीकी संकेतकों में से ९ को चुन सकते हैं और उन्हें जोड़ सकते हैं जैसे आप अपनी आवश्यकताओं को फिट करना चाहते हैं, अद्भुत ट्रेडिंग सिग्नल बनाते हैं, भले ही आपकी विशेषज्ञता का स्तर हो।

एक बार जब आप अपनी आदर्श ट्रेडिंग रणनीति के साथ आते हैं, तो आप इसे वास्तविक बाजार ग्राफिक्स पर ऐतिहासिक डेटा के साथ वापस परीक्षण कर पाएंगे, और अपने लिए देख सकते हैं कि आपकी डिज़ाइन की गई रणनीति संकेत और परिणाम खरीदने या बेचने के लिए अच्छा प्रदान करती है। आप अपनी किसी भी पूंजी को जोखिम में डाले बिना जितना चाहें परीक्षण कर सकते हैं। एक बार जब आप आत्मविश्वास महसूस करते हैं, तो आप मेटाट्रेडर को अपने बाइनरी ऑप्शन ब्रोकर के साथ जोड़ सकते हैं और वास्तविक के लिए ट्रेडिंग शुरू कर सकते हैं।

मेटाट्रेडर पर इसे कैसे जोड़ें?

स्वचालित-संकेत योजक फाइलें एमटी२ट्रेडिंग स्थापना पैकेज के अंदर हैं।

मेटा ट्रेडर पर उपलब्ध होने के लिए आपको बस इन 3 सरल चरणों का पालन करना होगा…

- फ़ाइलों का पता लगाएँ “एमटी२ट्रेडिंग_सिग्नलबिल्डर. एक्सएक्स ४” और “एमटी 2 ट्रेडिंग _ सिग्नल बिल्डर। एमके ४” फ़ोल्डर के अंदर : “मेटाट्रेडर> एमक्यूएल ४> संकेतक”

- दोनों फाइलों की प्रतिलिपि करें।

- मेटाट्रेडर के अंदर दोनों फ़ाइलों को रखें। ऐसा करने के लिए, प्लेटफॉर्म के अंदर जाएं: “फ़ाइल > डेटा फ़ोल्डर खोलें > एमक्यूएल ४> संकेतक”.

मेटाट्रेडर पर इसे कैसे खोलें?

जब आपके पास स्वचालित-संकेत योजक फाइलें मेटाट्रेडर फ़ोल्डर के अंदर हों, तो इसे एक चार्ट पर खोलने के लिए आगे बढ़ें।

इसे खोलने के लिए, इन चरणों का पालन करें:

- एक नया चार्ट खोलें और वांछित समय सीमा चुनें।

- मेटा ट्रेडर का नेविगेटर खोलें: दबाएँ CTRL + N.

- स्वचालित-संकेत योजक को हमारे इस चार्ट पर ले जाएं और छोड़ें।

आदानों अनुभाग

१. व्यापार मापदंडों

इस खंड में आप व्यापार से संबंधित सभी चीजों को कॉन्फ़िगर कर सकते हैं:

सिग्नल का नाम, व्यापार राशि, समाप्ति समय और मार्टिंगेल रणनीति।

A. व्यापार

स्वचालित-संकेत योजक को सक्षम / अक्षम करें।

B. संकेत नाम

संकेत के नाम का उपयोग संकेत को एक दूसरे से अलग करने के लिए किया जाता है। यह एमटी२प्लेटफॉर्म के अंदर हमारे सिग्नल का नाम होगा. आंकड़े और ऑपरेशन इतिहास भी संकेतों के नाम के अनुसार आधारित और आदेशित हैं.

डिफ़ॉल्ट नाम “माईसिग्नल” है। इस व्यवस्था को संशोधित करना पूरी तरह से वैकल्पिक है।

C. व्यापार राशि

यह व्यवस्था व्यापार राशि निर्दिष्ट करने के लिए नियत है।

उदाहरण में, व्यापार राशि “१.०” है जिसका अर्थ है कि प्रत्येक रोबोट $ १ यूएसडी का ट्रेड खोलेगा।

व्यापार राशि को बदलने के लिए, बस इस व्यवस्था में परिवर्तन लाएं।

उदाहरण के लिए: $ ५ यूरोंघ के लिए, आपको “५.०” लिखना चाहिए। $ १० के लिए, “१०.०”, और इसी तरह…

D. समाप्ति समय

अपने ट्रेडों की समाप्ति समय निर्दिष्ट करने के लिए इस व्यवस्था का उपयोग करें.

उदाहरण में, समाप्ति समय “५” पर सेट है। इसका मतलब यह है कि प्रत्येक व्यापार जिसे रोबोट निष्पादित करता है, स्वचालित रूप से रखे जाने के ५ मिनट बाद बंद हो जाएगा।

यदि आप प्रमुख या लघु लौकिकता चाहते हैं, तो इस संख्या में परिवर्तन लाएं।

E. यौगिक व्यवस्था ज़रेबंद

यौगिक व्यवस्था रणनीति स्व उत्पत्ति रूप से निष्क्रिय है।

इसे सक्रिय करने के लिए मेनू को खोलें जहां यह “नो मार्टिंगेल” कहता है और मार्टिंगेल रणनीति चुनें जिसे आप चाहते हैं।

ज़रेबंद रणनीति के बारे में अधिक जानने के लिए, यहाँक्लिक करें

२.ऐतिहासिक प्रयोग

आप अपने सिग्नल का बैक-टेस्ट कर सकते हैं। यह कार्यक्षमता बहुत उपयोगी है क्योंकि यह पिछले ट्रेडों पर एकत्रित डेटा और आंकड़ों पर आधारित है, यह आपको विश्लेषण करने की अनुमति देगा कि आपका संकेत कितना अच्छा या बुरा है।

A. पिछला परीक्षक

सक्षम करें/अक्षम सिग्नल टेस्ट की जानकारी वाला बॉक्स।

B. प्रारंभ दिनांक

प्रारंभ तिथि को समायोजित करने से पहले, आपके पास डाउनलोड किया गया इतिहास होना चाहिए।

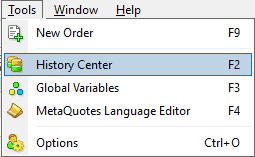

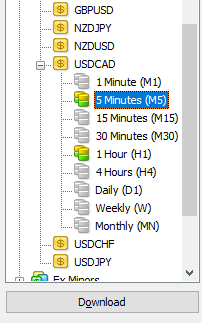

इतिहास डाउनलोड करने के लिए:

- “टूल्स पर क्लिक करें> इतिहास केंद्र ”।

- उस मुद्रा जोड़ी का चयन करें जिस पर आप डेटा डाउनलोड करना चाहते हैं

- “डाउनलोड” बटन पर क्लिक करें (यह सुझाव दिया जाता है कि आप इस कदम को करते हैं, इस बात की परवाह किए बिना कि अस्थायीता के आगे का आइकन रंगीन है या नहीं)।

C. अंतिम तिथि

समय सीमा जहां हमारे बैक टेस्टर संकेतों की जानकारी इकट्ठा करना बंद कर देंगे।

D. पेआउट प्रतिशत

न्यूनतम भुगतान प्रतिशत जो हमारे बैक परीक्षक को ध्यान में रखना होगा।

३. स्वचालित-संकेत योजक

जैसा कि हमने पहले उल्लेख किया है, सिग्नल बिल्डर आपको विभिन्न संकेतकों के आधार पर अपने स्वयं के सिग्नल बनाने की अनुमति देगा।

हम इनमें से प्रत्येक संकेतक और उन्हें कॉन्फ़िगर करने के तरीके के बारे में बताएंगे।

हम किसी भी संकेतक को सक्षम / अक्षम कर सकते हैं

– १ – २ – बोलिंगर बैंड

बोलिंगर बैंड किसी भी संपत्ति की कीमत की अस्थिरता और समय की अवधि में इसकी कीमत के सापेक्ष मूल्य की तुलना करने के लिए सबसे अधिक उपयोग किए जाने वाले संकेतकों में से एक है।

बोलिंगर बैंड का उपयोग किया जाता है:

- उच्च या निम्न अस्थिरता की अवधियों को पहचानें।

- मूल्य में प्रवृत्ति में बदलाव को पहचानें।

- मूल्य प्रवृत्ति में ताकत या कमजोरी को पहचानें।

मानक विचलन एक सांख्यिकीय पैरामीटर है जो अस्थिरता का एक अच्छा संकेत प्रदान करता है। बैंड की गणना करने के लिए इस पैरामीटर का उपयोग यह सुनिश्चित करता है कि ये उच्च और निम्न अस्थिरता की अवधि को दर्शाते हुए कीमतों में बदलाव का तुरंत जवाब देंगे। इसी तरह, ऊपरी और निचले बैंड के बीच की पट्टी में सांख्यिकीय रूप से लगभग 90% संभावित मूल्य भिन्नताएं होती हैं, जिसका अर्थ है कि बैंड के बाहर कीमत के किसी भी आंदोलन की विशेष प्रासंगिकता है।

बोलिंगर बैंड तीन मूल्यों से बने होते हैं।

- ऊपरी बैंड साधारण चलती औसत प्लस एक्स मानक विचलन का प्रतिनिधित्व करता है।

- मध्य बैंड एक सरल चलती औसत प्रदर्शित करता है।

- निचला बैंड साधारण चलती औसत माइनस एक्स से मानक विचलन से मेल खाता है।

हम चलती औसत अवधि को कॉन्फ़िगर कर सकते हैं, और चलती औसत के संबंध में हमारे बैंड का विचलन, साथ ही विस्थापन, बाद वाले बैंड को स्थानांतरित करेंगे, बाईं ओर एक मान नकारात्मक होगा, और दाईं ओर एक सकारात्मक मूल्य ।

हमारे पास दो बोलिंगर बैंड तक कॉन्फ़िगर करने की संभावना होगी.

ए। बोलिंगर बैंड्स (बीबीएक्स): सक्षम / अक्षम करें

बी। बीबीएस: अवधि: गणना करने के लिए मोमबत्तियों की संख्या को ध्यान में रखा जाएगा।

C. बीबीएक्स: विचलन

D. बीबीएक्स: शिफ्ट

E. मूल्य का प्रकार:गणितीय सूत्र को करने के लिए मूल्य को ध्यान में रखा जाता है।

-

- बंद कीमत

- खुली कीमत

- उच्चतम मूल्य

- कम कीमत

- माध्य मूल्य

- विशिष्ट मूल्य। यह तीन [(एच + एल + सी) / ३] के बीच उच्चतम मूल्य + सबसे कम कीमत, + समापन का योग है।

- भारित मूल्य। [(एच+एल+सी+सी)/४]

– ३ – आरएसआई (सापेक्ष शक्ति सूचकांक)

सापेक्ष शक्ति संकेतक पिछले एक्स सत्र (१४ सत्र सबसे सामान्य पैरामीटर) के समापन पर गणना की एक श्रृंखला करता है और आंदोलन के बल को दर्शाता है। मूल रूप से आरएसआई का मूल्य जितना अधिक होता है, क्लोजर उतना ही अधिक होता है, और जितना कम होता है उतना कम आरएसआई का मूल्य कम होता है।

आरएसआई स्केल शून्य (०) से एक सौ (१००) तक जाता है। यह गणना कंप्यूटर द्वारा की जाती है, और हम केवल एक लाइन (इस मामले में, नीला) में अनुवादित मान देखते हैं।

जब यह मूल्य एक ऊपरी सीमा (इस मामले में ७५) तक पहुंच जाता है, तो इसे एक ओवरबॉट मार्केट माना जाता है और कहा जाता है कि “उच्च” संभावना है कि कीमत नीचे जाएगी। कम मूल्य (इस मामले में २५) के लिए एक ही मामले को लागू करता है, जिसे इस अंतर के साथ ओवरसोल्ड बाजार कहा जाता है कि अब, मूल्य ऊपर जाने के लिए जाता है।

पिछली पद्धति के बाद, हमारा संकेतक एक भेज देगा जब कीमत निचले स्तर से कम हो तो सिग्नल खरीदें , और भेज देंगे संकेत बेचते हैं जब यह बेहतर स्तर से आगे निकल जाता है।

हम अपने आरएसआई की अवधि, साथ ही साथ ओवरबॉट और ओवरसोल्ड स्तरों की स्थापना कर सकते हैं।

A.आरएसआई: सक्षम / अक्षम

B. अवधि:अंतिम बार बनने तक कीमत की कठोरता को मापने के लिए बार की संख्या को ध्यान में रखा जाएगा।

C.मूल्य: वह मूल्य जो गणितीय सूत्र को पूरा करने के लिए ध्यान में रखा जाएगा।

D.ओवरबॉट लेवल:यह सुझाव दिया जाता है कि यह स्तर 7 के मान से ऊपर हो

E. ओवरसोल्ड लेवल: यह सुझाव दिया जाता है कि यह स्तर 30 मान से कम हो।

– ४ – सी सी आई (कमोडिटी चैनल इंडेक्स)

एक बहुमुखी संकेतक जिसका उपयोग बाजार में एक नई प्रवृत्ति की पहचान करने या चरम स्थितियों के बारे में चेतावनी देने के लिए किया जा सकता है।

सामान्य शब्दों में, सी सी आई किसी निश्चित समय के दौरान औसत मूल्य स्तर के संबंध में मूल्य के वर्तमान स्तर को मापता है। जब बाजार में कीमतें अपने औसत से ऊपर हैं और अपेक्षाकृत कम है जब कीमतें औसत से नीचे हैं, तो सीसीआई उच्च है इस तरह, सी सी आई का इस्तेमालओवरबॉट स्थितियों(वित्तीय संपत्ति को अत्यधिकखरीदे जाने) और ओवरसोल्ड(वित्तीय संपत्ति को अत्यधिक बेचा गया है) की पहचान करने के लिएकिया जा सकता है।

हम अपने सी सी आई पीरियड्स को स्थापित कर सकते हैं, साथ ही ओवरबॉट और ओवरसोल्ड लेवल और कीमत भी ध्यान में रखेंगे।

A. सीसीआई: सक्षम / अक्षम

B. अवधि:अंतिम बार बनने तक कीमत की कठोरता को मापने के लिए बार की संख्या को ध्यान में रखा जाएगा।

C.मूल्य: वह मूल्य जो गणितीय सूत्र को पूरा करने के लिए ध्यान में रखा जाएगा।

D. अधिक खरीददार स्तर:बलवान यह सुझाव दिया जाता है कि यह स्तर 100 मान से ऊपर हो

E.ओवरसोल्ड लेवल:यह सुझाव दिया जाता है कि यह स्तर 100 के मान से कम हो।

– ५ – बहुत बढ़िया थरथरानवाला

बहुत बढ़िया थरथरानवाला एक संकेतक है जिसका उपयोग बाजार की गति को मापने के लिए किया जाता है। बहुत बढ़िया थरथरानवाला एक ३४ अवधि और ५ अवधि सरल मूविंग एवरेज के अंतर की गणना करता है। उपयोग किए जाने वाले सरल मूविंग एवरेज की गणना समापन मूल्य का उपयोग करके नहीं की जाती है, बल्कि प्रत्येक बार के मिडपॉइंट से की जाती है। बहुत बढ़िया थरथरानवाला आमतौर पर रुझानों की पुष्टि करने या संभावित उलट का अनुमान लगाने के लिए उपयोग किया जाता है।

एओ के मूल्य शून्य रेखा से ऊपर और नीचे उतार-चढ़ाव करते हैं। परिणामी मान हरे और लाल रेखाओं के रूप में खींचे जाते हैं। लाल रंग इंगित करता है कि बार पिछली बार की तुलना में कम है। एक हरे रंग की पट्टी दिखाई देती है जब यह पिछले एक से अधिक होती है।

हम ओवरबॉट और ओवरसोल्ड स्तरों को कॉन्फ़िगर कर सकते हैं।

इस मामले में, क्रमशः ०.०००९६ और -०.०००९६ के स्तर स्थापित किए गए थे।

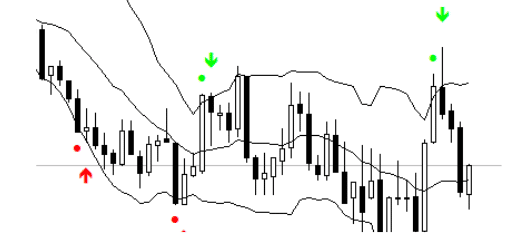

यदि इन मूल्यों के नीचे या ऊपर एक मोमबत्ती बंद हो जाती है, तो हमारा सिग्नल बिल्डर एक संकेत भेजेगा, जैसा कि छवि में दिखाया गया है।

A.बहुत बढ़िया थरथरानवाला: सक्षम / अक्षम

B.ओवरबॉटेड लेवल:यह सुझाव दिया जाता है कि यह स्तर ० मान से ऊपर हो।

C.ओवरसोल्ड लेवल:यह सुझाव दिया जाता है कि यह स्तर 0 मान से ऊपर हो।

– ६ – स्टोचैस्टिक ऑसिलेटर

यह तकनीकी संकेतक एक निश्चित अवधि के लिए मूल्य सीमा के साथ वर्तमान समापन मूल्य की तुलना करता है। सूचक में दो लाइनें होती हैं। मुख्य लाइन क (नीला रंग) । दूसरी लाइन डी (डॉटेड रेड) क लाइन की मूविंग एवरेज है।

जब हमारा लाइन ओवरबॉट और ओवरसोल्ड के रूप में स्थापित होता है तो लाल रेखा के ऊपर / नीचे होने पर हमारा इंडिकेटर (सिग्नलब्यूलर) एक सेल सिग्नल भेजेगा।

इस मामले में, यह एक विक्रय संकेत भेजता है क्योंकि हमारा स्टोचस्टिक ओवरबॉट स्तर से अधिक है, और मोमबत्ती इसके ऊपर बंद हो जाती है।

हम अपने स्टोचैस्टिक के मूल्यों को सीधे सिग्नलब्यूलर में कॉन्फ़िगर कर सकते हैं

A. स्टोकेस्टिक ऑसिलेटर: सक्षम / अक्षम

B. के अवधि: स्टोकेस्टिक गणना में उपयोग किए जाने वाले समय अवधि।

C. डी अवधि:कश्मीर के एक चलती औसत की गणना करते समय उपयोग किए जाने वाले समय अवधि की संख्या।

D.धीमा करना:यह मान K के आंतरिक चौरसाई को नियंत्रित करता है। 1 का मान एक तीव्र स्टोचैस्टिक माना जाता है; 3 का मान धीमा माना जाता है stochastic.

E. मोड:D की गणना करने के लिए उपयोग की जाने वाली विधि (घातीय, सरल, चिकनी या भारित)।.

F.मूल्य:मूल्य जो ध्यान में रखेगा। निम्न / उच्च या बंद / बंद। कई लेखक “कम / उच्च” के उपयोग का सुझाव देते हैं।

G.ओवरबॉट स्तर:हम इस स्तर को ७० से ऊपर होने का सुझाव देते हैं।.

H.ओवरसोल्ड लेवल:हम इस लेवल को ३० से नीचे रखने का सुझाव देते हैं।

– ७ – डब्ल्यूपीआर (विलियम्स प्रतिशत रेंज)

संकेतक गणितीय गणना के लिए एक अवधि को ध्यान में रखता है। नकारात्मक प्रतिशत मूल्यों पर काम करने के लिए इसकी विशेष विशेषता है। यह ध्यान में रखना आवश्यक है क्योंकि पैरामीटर जिसे आपको सेट करना होगा, ०% और -१००% मानों के बीच होना चाहिए। अन्यथा, मूल्य कभी भी सकारात्मक मूल्य तक नहीं पहुंचेंगे, सत्यापित करें कि स्तर नकारात्मक हैं।

-८०% से -१००% की सीमा के भीतर संकेतक मान इंगित करते हैं कि बाजार ओवरसोल्ड है। -०% से -२० % की सीमा के भीतर संकेतक मूल्यों का मतलब है कि बाजार में अधिकता है।

विलियम्स प्रतिशत रेंज संकेतक कीमत बदल जाता है की आशंका है। लगभग हमेशा एक स्पाइक बनता है और कीमत के अपने चरम पर पहुंचने से पहले एक निश्चित अवधि के लिए नीचे मुड़ता है। उसी तरह, विलियम्स प्रतिशत रेंज आमतौर पर एक घाटी बनाती है और पहले से ऊपर की ओर मुड़ जाती है।

हमारे सिग्नल बिल्डर के अंदर, हम अवधियों और ओवरबॉट / ओवरसोल्ड स्तरों को कॉन्फ़िगर कर सकते हैं।

A.डब्ल्यू पी आर #:सक्षम / अक्षम

B.अवधि: गणना में प्रयुक्त मोमबत्तियों की संख्या।

C. ओवरबॉट लेवल

D. ओवरसोल्ड लेवल